查看汇总:2013注册会计师《税法》章节知识点汇总

第八章 土地增值税法

第一节 纳税义务人与征税范围

纳税人:

土地增值税的纳税义务人为转让国有土地使用权、地上建筑物及其附着物(简称转让房地产)并取得收入的单位和个人。单位包括各类企业、事业单位、国家机关和社会团体及其他组织。个人包括个体经营者。

征税范围:

(一)征税范围

土地增值税的基本征税范围

(1)转让国有土地使用权;(不包括国有土地使用权的出让、出租和转让集体土地的行为);

(2)地上的建筑物及其附着物连同国有土地一并转让;

(3)存量房地产的买卖。

【提示】“地上的建筑物”,是指建于地上的一切建筑物,包括地上地下的各种附属设施。“附着物”,是指附着于地上的不能移动或者一经移动即遭损坏的物品。

(二)具体情况判定

征税范围的界定,税法给出了3条基本的规定,针对具体情况需要根据上述的基本规定进行分析判定。税法已经经过分析给出了分析结果,这些结果是需要记忆掌握的。

第二节 税率

土地增值税实行四级超率累进税率。

从历年试题看,考试试卷上一般会提供的。最低税率为30%,最高为60%;同时要注意,为了简化核算,一般采用速算扣除系数参与计算。

第四节 应纳税额的计算

转让旧房及建筑物应纳土地增值税的计算:

纳税人转让旧房及建筑物应纳土地增值税时,准予扣除的项目如下:

(1)纳税人转让旧房的,应按房屋及建筑物的评估价格、取得土地使用权所支付的地价款或出让金、按国家统一规定缴纳的有关费用和转让环节缴纳的税金作为扣除项目金额计征土地增值税。

(2)纳税人转让旧房及建筑物,凡不能取得评估价格,但能提供购房发票的,经当地税务部门确认,土地扣除项目和旧房建筑物评估价格扣除项目的金额,可按发票所载金额并从购买年度起至转让年度止每年加计5%计算扣除。计算扣除项目时“每年”按购房发票所载日期起至售房发票开具之习止,每满12个月计一年;超过一年,未满12个月但超过6个月的,可以视同为一年。

(3)对纳税人购房时缴纳的契税,凡能提供契税完税凭证的,准予作为“与转让房地产有关的税金”予以扣除,但不作为加计5%的基数。

(4)对于转让旧房及建筑物,既没有评估价格,又不能提供购房发票的,地方税务机关可以根据《中华人民共和国税收征收管理法》第35条的规定,实行核定征收。

房地产开发企业土地增值税清算:

(一)土地增值税的清算单位

土地增值税以国家有关部门审批的房地产开发项目为单位进行清算,对于分期开发的项目,以分期项目为单位清算。

开发项目中同时包含普通住宅和非普通住宅的,应分别计算增值额。

(二)土地增值税的清算条件

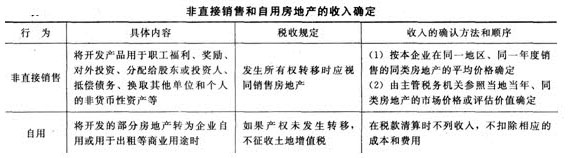

(三)非直接销售和自用房地产的收入确定

土地增值税清算时,已全额开具商品房销售发票的,按照发票所载金额确认收入;未开具发票或未全额开具发票的,以交易双方签订的销售合同所载的售房金额及其他收益确认收入。销售合同所载商品房面积与有关部门实际测量面积不一致,在清算前已发生补、退房款的,应在计算土地增值税时予以调整。

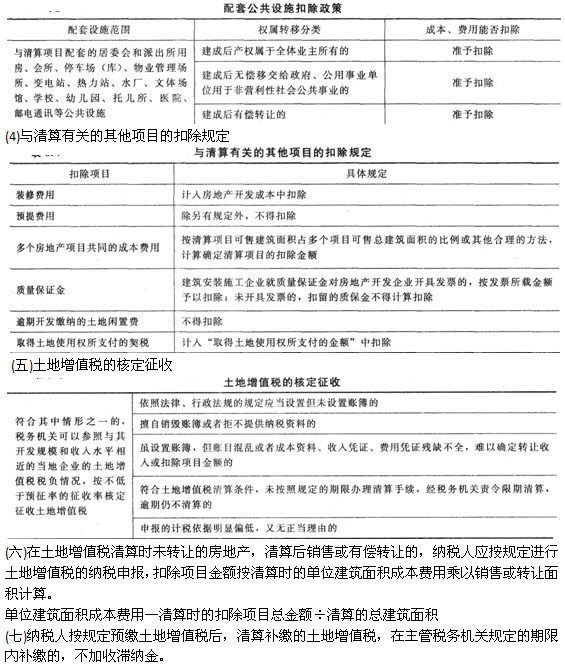

(四)土地增值税的扣除项目

(1)扣除取得土地使用权所支付的金额、房地产开发成本、费用及与转让房地产有关税金,须提供合法有效凭证;不能提供合法有效凭证的,不予扣除。

(2)房地产开发企业办理土地增值税清算所附送的前期工程费、建筑安装工程费、基础设施费、开发间接费用的凭证或资料不符合清算要求或不实的,由地方税务机关核定上述四项开发成本的单位面积金额标准,并据以计算扣除。

(3)与清算项目配套的公共设施

第六节 征收管理

土地增值税的纳税地点:

土地增值税的纳税地点为被转让房地产所在地的主管税务机关。房地产所在地,是指房地产的坐落地。纳税人转让的房地产坐落在两个或两个以上地区的,应按照房地产所在地分别申报纳税。

在实际工作中,纳税地点的确定有两种情况:如果纳税人属于法人的,当转让的房地产坐落地与其机构所在地或经营所在地不一致时,则应在房地产坐落地所管辖的税务机关申报纳税。如果纳税人属于自然人的,当转让的房地产坐落地与其居住所在地不一致时,则应在办理过户手续所在地税务机关申报纳税。

对已经实行预征办法的地区,可根据不同类型房地产的实际情况,确定适当的预征率。除保障性住房外,东部地区省份预征率不得低于2%,中部和东北地区省份不得低于1.5%,西部地区省份不得低于1%。

土地增值税的纳税申报:

土地增值税的纳税人应在自转让房地产合同签订之日起7日内向税务机关办理纳税申报。

相关推荐:

| 北京 | 天津 | 上海 | 江苏 | 山东 |

| 安徽 | 浙江 | 江西 | 福建 | 深圳 |

| 广东 | 河北 | 湖南 | 广西 | 河南 |

| 海南 | 湖北 | 四川 | 重庆 | 云南 |

| 贵州 | 西藏 | 新疆 | 陕西 | 山西 |

| 宁夏 | 甘肃 | 青海 | 辽宁 | 吉林 |

| 黑龙江 | 内蒙古 |