三、使用企业当前的资本成本作为项目折现率的条件

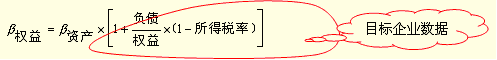

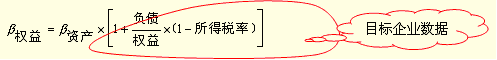

加权平均资本成本是由风险和资本结构共同决定的,如下图所示:

应具备两个条件:

①项目的风险与企业当前资产的平均风险相同(等风险假设)

比如,处于传统行业的企业进入新兴的高科技行业,显然风险差异很大,不宜使用当前的资本成本作为项目折现率。

②公司继续采用相同的资本结构为新项目筹资(资本结构不变假设)。

【结论】

在等风险假设和资本结构不变假设明显不能成立时,不能使用企业当前的平均资本成本作为新项目的折现率。

【例·单选题】(2009年旧制度)在采用风险调整折现率法评价投资项目时,下列说法中错误的是( )。

A.项目风险与企业当前资产的平均风险相同,只是使用企业当前资本成本作为折现率的必要条件之一,而非全部条件

B.评价投资项目的风险调折现率法会缩小远期现金流量的风险

C.采用实体现金流量法评价投资项目时应以加权平均资本成本作为折现率,采用股权现金流量法评价投资项目时应以股权资本成本作为折现率

D.如果净财务杠杆大于零,股权现金流量的风险比实体现金流量大,应使用更高的折现率

『正确答案』B

『答案解析』风险调整折现率法采用单一的折现率同时完成风险调整和时间调整,这种做法意味着风险随时间推移而加大,可能与事实不符,夸大远期现金流量风险。

四、等风险假设与资本结构假设均不满足时项目折现率的确定

【类比法】寻找一个经营业务与待评估项目类似的上市企业,以该上市企业的β推算项目的β,这种方法也称为“替代公司法”。

运用类比法,应该注意替代公司的资本结构已经反映在其贝塔值之中,如果替代企业的资本结构与项目所在企业的资本结构显著不同,那么,在估计项目的贝塔值时,应该针对资本结构差异作出相应的调整。

调整的基本步骤如下:

1.卸载可比企业的财务杠杆

可比企业的贝塔系数为贝塔权益,其包含了资本结构因素,因此,需要首先将其财务杠杆卸载,计算出贝塔资产。

β资产=β权益÷[1+(1—所得税税率)×(负债/权益)]

2.加载目标企业的财务杠杆

卸载后的贝塔资产,与目标企业的贝塔资产是相同的。加载目标企业财务杠杆,是指根据目标企业的资本结构,将贝塔资产调整为目标企业的贝塔权益。公式如下:

β权益=β资产×[1+(1—所得税税率)×(负债/权益)]

3.根据得出的目标企业的贝塔权益计算股东要求的报酬率

股东要求的报酬率=权益成本=无风险利率+β权益×风险溢价

如果使用股权现金流量法计算净现值,折现率就用股东要求的报酬率。

4.计算目标企业的加权平均成本

如果使用实体现金流量法,需要计算加权平均成本:

【8—13】某大型联合企业A公司,拟开始进入飞机制造业。A公司目前的资本结构为负债/权益为2/3,进入飞机制造业后仍维持该目标结构。在该目标资本结构下,债务税前成本为6%。飞机制造业的代表企业是B公司,其资本结构为债务/权益成本为7/10,权益的 值为1.2。已知无风险利率为5%。市场风险溢价为8%,两个公司的所得税税率均为30%。

(1)将B公司的β权益转换为无负债的β资产。

β资产=1.2÷[1+(1—30%)×(7/10)]=0.8054

(2)将无负债的β值转换为A公司含有负债的股东权益β值:

β权益=0.8054 ×[1+(1—30%)×2/3]=1.1813

(3)根据β权益计算A公司的权益成本。

权益成本=5%+1.1813 ×8%=5%+9.4504%=14.45%

如果采用股东现金流量计算净现值,14.45%是适合的折现率。

(4)计算加权平均资本成本。

加权平均资本成本=6%×(1—30%)×(2/5)+14.45%×(3/5)

=1.68%+8.67%

=10.35%

如果采用实体现金流量法,10.35%是适合的折现率。

【例·计算题】(2005年试题)海荣公司是一家钢铁生产企业。最近公司准备投资建设一个汽车制造厂。公司财务人员对三家已经上市的汽车生产企业A、B、C进行了分析,相关财务数据如下

|

|

A |

B |

C |

|

β权益 |

1.1000 |

1.2000 |

1.4000 |

|

资本结构 |

|

|

|

|

债务资本 |

40% |

50% |

60% |

|

权益资本 |

60% |

50% |

40% |

|

公司所得税率 |

15% |

33% |

30% |

海荣公司税前债务资本成本为10%,预计继续增加借款不会发生明显变化,公司所得税税率为33%.公司目标资本结构是权益资本60%,债务资本40%,公司投资项目评价采用实体现金流量法。当前的无风险收益率为5%,平均收益率为10%。

要求:计算评价汽车制造厂建设项目的必要报酬率(计算时β值取小数点后4位)。

『正确答案』

(1)海荣公司汽车制造项目的税后债务资本成本

K b=10%×(1—33%)=6.7%

(2)A的β资产=1.1000/[1+(1—15%)×2/3]=0.7021

B的β资产=1.2000/[1+(1—33%)×1]=0.7186

C的β资产=1.4000/[1+(1—30%)×3/2]=0.6829

β资产平均值=(0.7021+0.7186+0.6829)/3=0.7012

海荣公司的β权益=0.7012×[1+(1—33%)×2/3]=1.0144

海荣公司的Ks=5%+1.0144×(10%—5%)=10.07%

(3)该项目的必要报酬率Kw=6.7%×40%+10.07%×60%=8.72%

相关推荐:

2012年注册会计师《审计》随章测试题29套

2012注会《公司战略与风险管理》随章测试题12套

2012年注册会计师《税法》随章测试题17套

2012年注册会计师《经济法》基础讲义汇总